«بقيمة 500 مليون جنيه»..بلتون لترويج وتغطية الاكتتاب تُتم بنجاح إصدار سندات توريق لصالح جميل للتمويل-مصر

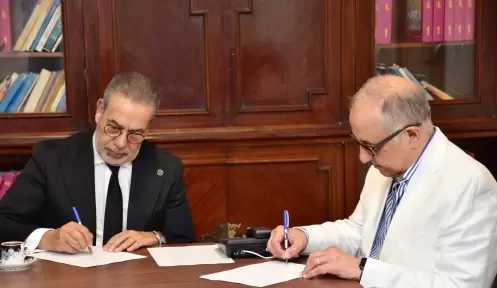

نجحت شركة بلتون لترويج وتغطية الاكتتاب، التابعة والمملوكة بالكامل لشركة بلتون القابضة، في ترتيب أول عملية إصدار سندات توريق لصالح شركة جميل للتمويل-مصر ضمن برنامجها الخامس، بإجمالي قيمة 500 مليون جنيه مصري، مما يعزز مكانة بلتون كشريك رائد في أسواق الدين في مصر.

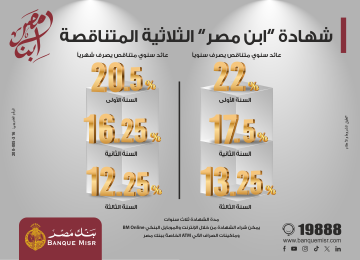

ويشمل الإصدار ثلاث شرائح متنوعة، الأولى بقيمة 120 مليون جنيه بفترة استحقاق 12 شهر، والثانية بقيمة 268 مليون جنيه بفترة استحقاق 36 شهور، والثالثة بقيمة 112 مليون جنيه بفترة استحقاق 48 شهر وقد حصلت الشريحة الأولى على تصنيف Prime 1، وهو أعلى تصنيف ائتماني من شركة ميريس –الشرق الأوسط للتصنيف الائتماني وخدمة المستثمرين، بينما حصلت الشرحتين الثانية والثالثة على تصنيفA، وتوفر هذه الهيكلة مزيجًا متوازنًا من المخاطر والعوائد، بما يلبي احتياجات مجموعة متنوعة من المستثمرين المؤسسيين.

قامت بلتون لترويج وتغطية الاكتتاب بدور المستشار المالي، ومدير الإصدار الرئيسي، والمروج الرئيسي للإصدار، والذي تم تنفيذه من خلال شركة تمويل للتوريق، وشملت الأطراف المشاركة كل من مكتب دريني وشركاه كمستشار قانوني، وبيكر تيلي كمراقب حسابات خارجي، وبنك قناة السويس كأمين حفظ ووكيل الترويج، بينما تولى عملية الاكتتاب كل من بنك قناة السويس وبنك القاهرة، كما شاركت شركة بلتون لإدارة الأصول في الاصدار.

ويأتي هذا الإصدار في إطار جهود بلتون لترويج وتغطية الاكتتاب المستمرة لتوسيع الوصول إلى أدوات تمويل متنوعة وفعّالة، وتعكس هذه الصفقة التزام الشركة بدعم النمو المستدام في سوق أدوات الدين المصرية.

وفي هذا السياق صرّح شريف حسن، أمين صندوق المجموعة والعضو المنتدب لقسم أسواق ترتيب وإصدار الدين التابع لقطاع ترويج وتغطية الاكتتاب- بلتون القابضة قائلاً: "يعكس هذا الإصدار استراتيجيتنا المستمرة في تقديم حلول تمويل مصممة خصيصًا لتلبية احتياجات عملائنا، بما يضمن الاستقرار والمرونة المالية على المدى الطويل. نحن فخورون بشراكتنا مع شركة جميل للتمويل-مصر وهي إحدى شركات عبد اللطيف جميل في أولى عمليات التوريق الخاصة بها منذ فترة، وهذه الثقة تمثل تأكيدًا لقيمة الخدمات التي نقدمها من خلال منصة أسواق ترتيب وإصدار الدين. ونتطلع قدمًا إلى مواصلة توسعنا في أسواق أدوات الدين من خلال حلول مبتكرة تواكب احتياجات العملاء وتطورات السوق المالي."

.jpeg)

.jpg)